杠杆证券怎么样 工业富联, 900亿存货之谜!

存货杠杆证券怎么样,是分析公司时常用的财务指标之一。

多数情况下,存货增长分为2类情况:

一是产品滞销,公司库存积压卖不出去了,存货逐渐增长,待到存货积压到一定程度时,将对部分折价产品进行减值计提。此时,产成品在存货结构中占大头。

二是备货,倘若企业在手订单充足,为了及时兑现订单,会短时间内购买大量原材料,造成存货增长。此时,原材料会在存货结构中占比较高,合同负债也会呈现增长趋势。

简单看两个例子,能更好理解存货增长这一现象。

先说一下隆基绿能;

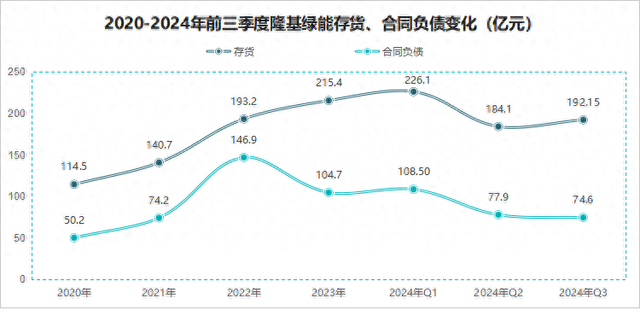

从数据变化上的趋势来看,2020-2023年隆基绿能存货一路高升,从114.5亿增长至215.4亿。

不过,同期公司的合同负债却出现先升后降的现象。2022年达到顶峰146.9亿后,就开始一路下滑,2024年第三季度已下降至74.6亿元。

业绩端的表现,与合同负债变化基本一致,2022年隆基绿能净利润达到近几年最高,为147.6亿元,2023年净利润亏损65.4亿,2024年预计最高亏损88亿。

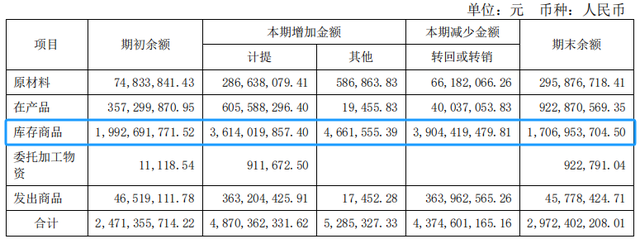

从2024上半年公司的存货构成看,也是库存商品占了大头。

(数据来源:隆基绿能2024半年报)

因此,从财务指标上可以基本确认,隆基绿能的高存货,就是产品滞销导致存货积压,属于刚才提到的第一种情况。这个表现,也跟光伏行业2023-2024年结构性过剩的产业现状一致。

还有一家公司的存货水平也很高,就是工业富联。

2020年公司存货为453.5亿,2023年末攀升至766.8亿。且还在继续增长,截至2024年前三季度,工业富联存货已经增加至惊人的903.3亿,比绝大多数的上市公司营收规模还大。

那么,工业富联属于哪种情况?

很明显,工业富联与隆基绿能的情况并不相同。

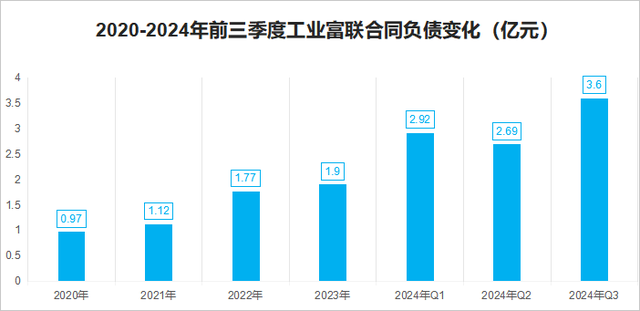

虽然存货一样增长,但工业富联的合同负债也呈现出了增长状态,2020-2023年,公司合同负债从0.9亿元增至1.9亿元,2024年第三季度增至3.6亿。

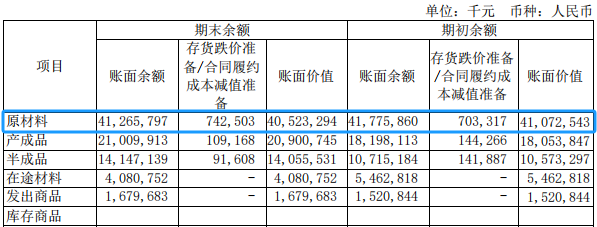

存货、合同负债双增,一般都是公司在手订单充沛,在大量购入原材料备货,即文章开头提到的第二种情形。从存货结构看也是,2024上半年工业富联存货构成中,原材料价值最高。

(数据来源:工业富联2024半年报)

这些迹象表明,工业富联并非产品滞销,而是为了更好交付订单,进行了更多原材料储备。不过,即使是这样,工业富联高达903亿的存货金额,也着实是太高了。

这么多存货,工业富联能消化得完吗?

还真可以。

一方面,AI服务器出货量持续高增。

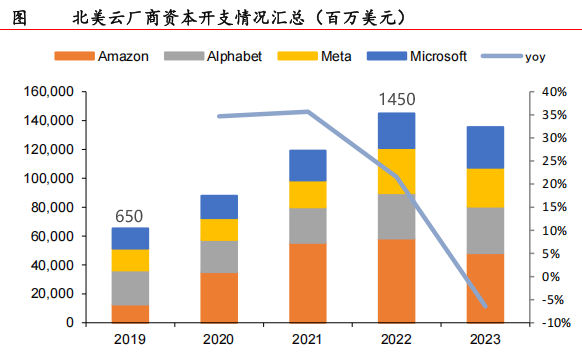

数据显示,北美四大云厂商Mcrosoft、Google、Amazon、Meta资本开支持续加大,2019-2022年资本开支规模从650亿美元增长至1450亿美元,带动AI服务器需求持续增长。

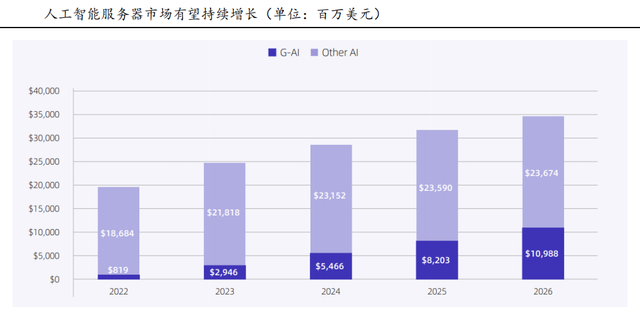

另外,据IDC测算,预计全球人工智能服务器市场规模,将从2022年的195亿美元攀升至2026年的347亿美元,年复合增长率高达17.3%。

工业富联在2017年就与英伟达推出了全球首台AI服务器HGX1,预计2024年公司将占据全球AI服务器近四成市场份额。

所以,凭借较高的市场份额与英伟达的深度合作,工业富联快速消化库存不是问题。

另一方面,公司两大业务云计算、通信业务,成长空间较大。

云计算业务涵盖了服务器代工、GPU模组和基板供给等环节,2023年该业务营收占比为40.8%。通信业务则包括高速交换器、路由器等产品,2023年收入占比为58.6%。

(注:苹果手机组装代工业务,并不在工业富联的业务范畴之内,鸿海精密集团将该部分业务注入到了富智康中,富智康已于港股上市。)

目前,生成式AI的发展,对数据中心网络提出一系列要求。

AI大模型进行训练时,需要连接众多GPU节点进行计算,进而提升了对高端交换机的需求。工业富联的800G交换机已实现量产,后续有望持续贡献收入。

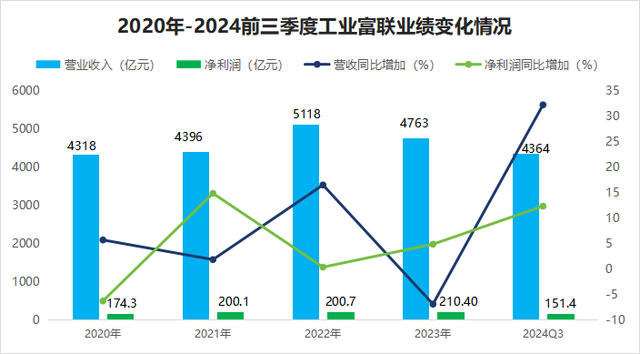

产品的成长性,也将直接反映到业绩上来。2022年公司营收成功突破5000亿规模大关,虽然2023年有所下降,但2024年工业富联的业绩表现再次回到上升通道。

2024年前三季度,公司营收增速达到32.71%、净利润增速也维持在12.28%的良好水平。

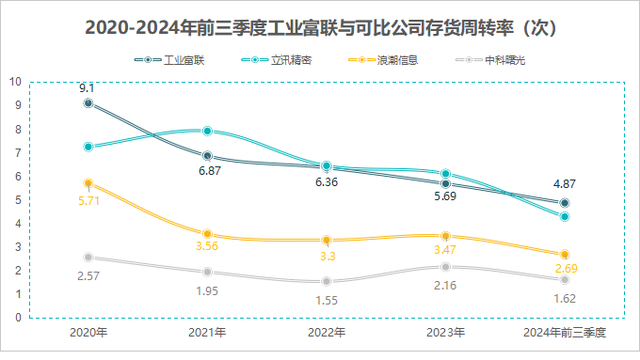

不仅如此,与同行相比较,工业富联的存货周转率也要更快一些。

数据显示,2020-024年前三季度,工业富联存货周转率与立讯精密不相上下,但要明显快于浪潮信息、中科曙光。

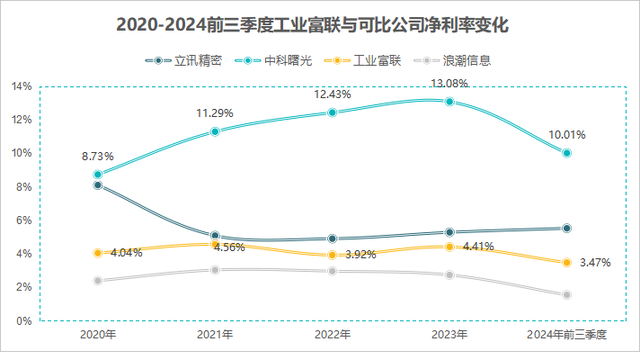

虽然存货周转较快,但盈利能力偏低仍是工业富联绕不开的痛点。

就拿净利率来说,2020-2024年前三季度,工业富联的净利率大多维持在4%-5%的区间,从未超过5%。虽然整体高过浪潮信息,但却低于国内AI服务器龙头中科曙光、同为“果链”代工的立讯精密。

净利率低跟工业富联的商业模式有很大关系,从本质上说,工业富联仍是苹果、英伟达等科技公司的代工厂。

产业链中大部分利润被这些科技巨头拿走,代工环节的公司,普遍维持着较低的利润水平。

不过,即使净利率偏低,工业富联依旧具备独特的价值。公司经营规模庞大,2023员工人数接近20万,提供了大量的就业岗位。

同时,整体分红也比较大方,上市以来公司累计分红438.4亿,2022、2023年工业富联的分红率分别为53.9%、54.7%,超过立讯精密、中科曙光、浪潮信息等公司。

最后,总结一下。

工业富联的900亿存货,没有成为公司的负担,相反,还为其日后业绩增长添加了一重保障。

虽然盈利能力整体较弱,但工业富联主营业务成长性较佳,公司又是全球一流的ODM企业,有望跟随人工智能的快速发展,获得更多增长空间。

关注小象说财杠杆证券怎么样,立即领取最有价值的《成长20:2025年最具有成长潜力的20家公司》投资报告!